Fontes: The Gadfly Economist

A civilização não suprimiu a barbárie, ela a aperfeiçoou e a tornou mais cruel e bárbara (Voltaire).

Desde 1974, a economia dos países industrializados estava em crise. Altas taxas de inflação, alto desemprego, queda da produção e do investimento, aumento do déficit fiscal e desequilíbrios no balanço de pagamentos estão entre as principais manifestações de uma crise que não era vista desde a década de 1930.

Há um bom número de indícios que sugeriam que esta crise do início da década de 1970 já estava em formação há vários anos, agravada ou impulsionada pelo primeiro "choque do petróleo" de 1974. No final de 1979, o segundo ocorreu o "choque do petróleo". », e a economia dos países industrializados entra plenamente em uma nova fase recessiva que é mais aguda do que a anterior. Mas, caso você tenha perdido o fio da história, os sinais da primeira crise do petróleo estavam latentes, então a primeira chegou, a segunda foi consequência da primeira e..., bem, você sabe, aqui estamos culpando o guerra na Ucrânia que veio após a crise do Codiv-19, imprevista para o mundo, mas previsível diante da fragilidade econômica global que não saiu totalmente da crise de 2007/2008.

Ora, essa ladainha de sucessivas crises fez com que uma taxa de crescimento de 5,7% nos sete países industrializados entre 1960-1973 transformasse no período 1973-1980 um tênue crescimento de 2,1% ao ano. Algo semelhante aconteceu com a inflação: entre 1960 e 1967 o índice de preços ao consumidor aumentou para o conjunto dos países da OCDE a uma taxa de 2,7% ao ano, e entre 1973 e 1980 em 10,4%, chegando a 1980 em 12,9%. O desemprego segue a mesma lógica, com ligeiro crescimento na década de setenta, até atingir 9,6% na década de oitenta. Aliás, os dados são muito semelhantes às consequências da pandemia e da guerra na Ucrânia.

Embora existam inúmeros estudos que mostram que a crise estava presente antes da primeira crise do petróleo, alguns fatos devem ser levados em conta que se assemelham aos atuais, segundo economistas do establishment americano: políticas sociais na Europa e na América do Norte , em no último caso, os programas lançados durante o governo Kennedy-Johnson, o financiamento da Guerra do Vietnã e a saída do padrão-ouro. A impossibilidade de financiar muitos desses programas com impostos mais altos foi resolvida com inflação mais alta, taxas mais altas e freio na economia, exatamente como hoje, mas com alguns pontos de diferença, como veremos.

A primeira consequência da desordem monetária foi a inconversibilidade do dólar e o colapso do sistema de câmbio fixo estabelecido em . Em seguida foram os dois reajustes cambiais desencadeados pelos acordos de Washington em 1971, que levaram a grandes desvalorizações em uma tentativa desesperada de resgatar o Sistema Monetário Internacional de Bretton Woods depois que Nixon fechou a janela de conversibilidade da moeda. o dólar uma moeda fiduciária.

Os ambientes temporários das duas primeiras crises são muito sugestivos, pois registraram, como expressão mais divulgada, repetidas desvalorizações do dólar frente às moedas das maiores nações industrializadas da época. Antes de 1974, o dólar americano era desvalorizado em relação a todas as moedas das nações mais industrializadas ou em relação às de maior crescimento de produtividade. Essa mesma morfologia foi incorporada durante a segunda crise. As maiores desvalorizações foram registradas em relação ao marco alemão e ao iene japonês 25 e 40%, respectivamente. Precisamente essas eram as moedas das duas nações que tinham superávits relevantes em suas contas externas de mercadorias em relação aos Estados Unidos.

A ideia de financiar o déficit americano é a que assombra todas as crises e, segundo seus economistas, sua ligação entre déficit e monetização crescente tem sido direta. Pelo menos nas cinco crises que se seguiram à dos anos 70, que são bastante expressivas, pois indicam uma expansão da oferta monetária em percentuais superiores à média histórica, e também no que diz respeito ao custo de vida, induzindo assim quedas da renda interna juros e dando origem a bolhas especulativas. Esses mecanismos precedem aumentos de preços, déficits mais elevados, que forçam a desvalorização da moeda, aumento de taxas e liquefação de passivos, o que provoca uma paralisação da economia.

Esse mecanismo de deixar a inflação liquefazer dívidas e salários, como se vê, não é uma novidade americana. Em meados de 2021, por conta de incentivos de gastos devido à pandemia com expansão monetária, problemas nas cadeias de suprimentos, a inflação começou a dar sinais de aumento constante nos EUA, mas o presidente Biden a classificou como temporária , apesar de todas as evidências em contrário. Com o tempo, as taxas de juros começaram a subir e continuarão subindo, causando uma recessão nos Estados Unidos e no mundo, mas desta vez com um dólar reavaliado e mais emprego com salários mais baixos devido à queda da produtividade.

A dívida nacional dos EUA quando Barack Obama e Joe Biden assumiram o cargo em 2008 era de cerca de US$ 10 trilhões. Quando Obama e Biden saíram em 2016, a dívida nacional dobrou para US$ 20 trilhões. Isso é um aumento de 100% em apenas 8 anos. Desde 2016, a dívida nacional se expandiu em cerca de US$ 33 trilhões , sem contar o Federal Reserve criando mais de US$ 6 trilhões em um único ano, em 2020, para fornecer ao governo moeda para cheques e empréstimos Covid durante o bloqueio.

As razões para os repetidos saltos de desvalorização e os aumentos das taxas de juros, iniciados na década de 1970, que induziram recessões geralmente acompanhadas de inflação de preços, encontram-se, sem dúvida, no modo de funcionamento da economia norte-americana. , após a marginalização de parte dos acordos de Bretton Woods e nas prescrições de política econômica de suas autoridades monetárias para resolver, temporariamente, seus déficits no comércio exterior e suas contas fiscais. Embora alguns eventos atuais devam ser esclarecidos, com um dólar reavaliado com maiores níveis de emprego nos Estados Unidos.

Comecemos pelo emprego. Tanto na Argentina quanto nos Estados Unidos ainda há um alvoroço pelos baixos níveis de desemprego, nos Estados Unidos, especificamente, há uma espécie de pleno emprego, ou seja, a taxa de desemprego oficial está próxima dos mínimos "históricos", mas muitos desses empregos são de meio período, temporários e, em sua maioria, mal pagos; esses fatos podem ser verificados para ambos os países.

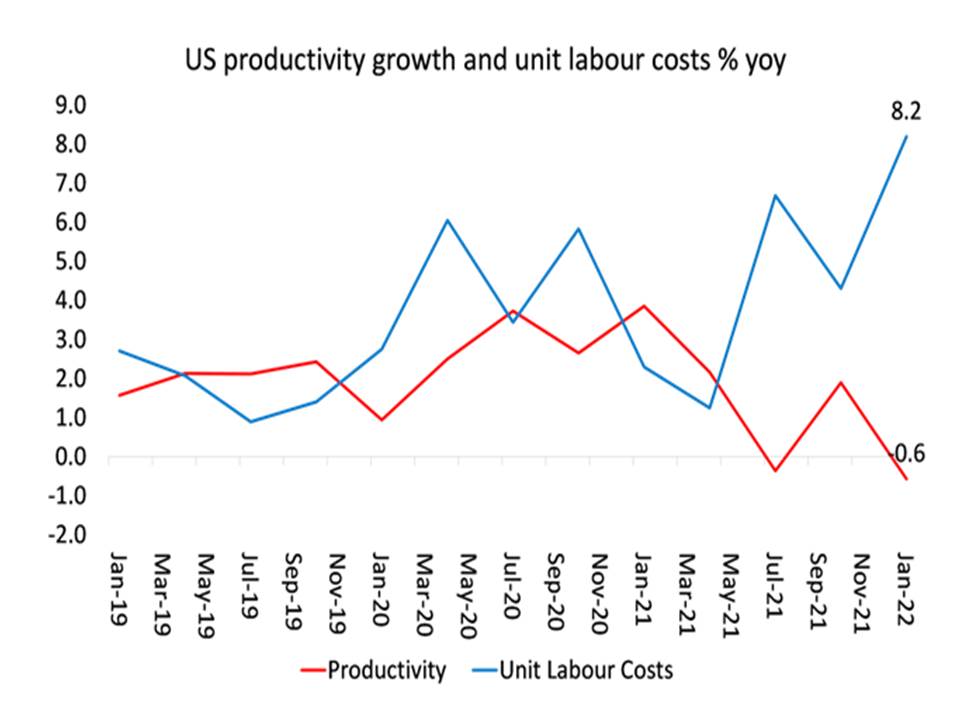

Michael Roberts, em seu artigo " The Scissors of Depression " explica que a produtividade por trabalhador entrou em colapso, porque a taxa de crescimento já era fraca. Como resultado, os custos unitários do trabalho (custos salariais por unidade de produção) aumentaram, o que reduziria as margens de lucro. A solução: inflação para baixar os valores salariais e aumentar as margens de lucro. Isso se aplica a ambos os países como ponto central para que haja baixos níveis de desemprego, mas com salários de pobreza.

À medida que os americanos se preocupam cada vez mais com a possibilidade de a economia entrar em recessão, especialistas dizem que as evidências sugerem que as empresas americanas em breve serão atingidas por uma recessão de lucros própria, já que muitas transferiram os custos dos insumos para os consumidores e pretendem continuar fazendo isso, mas com um dólar caro. Se ficarem cansados, os empresários terão que baixar suas previsões de ganhos, o que pressionará as ações junto com as altas dos juros. Terá de ser visto como resultado o voto nos EUA e os graus de descrédito do governo na Argentina.

A necessidade de financiar um déficit de pelo menos US$ 30.000 milhões por mês (US$ 330.000 milhões de pagamentos anuais de juros sobre a dívida corrente, que, com o aumento das taxas, pode chegar a um bilhão de dólares em juros por ano, e cerca de US$ déficit comercial mensal de US$ 2.000 milhões). Um dólar alto em relação a muitas das principais moedas do mundo contribui para a desaceleração econômica, a combinação é um obstáculo ao crescimento.

Mas, por outro lado, as altas taxas atraem capital e financiam o déficit. O déficit comercial crescente pode seguir a tendência, mas pagando importações mais baratas combinadas com preços de exportação mais altos. A alta do dólar está contribuindo para uma "desaceleração sincronizada" no ritmo da atividade econômica em diferentes partes do mundo. Um dólar forte está afetando o crescimento porque ocorre ao mesmo tempo que a inflação alta, e isso tem que ser combatido com juros altos.

Por fim, uma breve lembrança das consequências da loucura dos aumentos de juros após o aumento colossal do endividamento da América Latina, graças ao aumento dos preços do petróleo que se tornaram petrodólares e levaram à década perdida. A figura a seguir mostra como a abundância de liquidez internacional, o fácil acesso ao crédito e as baixas taxas de juros reais aumentaram o endividamento na região.

Em 1981, as nações latino-americanas apresentavam um déficit em conta corrente equivalente a 6% de seu PIB (e 44% de suas exportações de bens), que era coberto pelo ingresso líquido de capital financeiro, petrodólares. Hoje o endividamento está em níveis astrais; não havia crédito internacional antes do aumento da taxa, muito menos agora, então o financiamento de pagamentos ao exterior terá que ser com dólares genuínos, ou seja, uma economia exportadora e com um Estado presente que regule os benefícios externos das empresas transnacionais que o adquirem .

A América Latina sentirá os rigores dos aumentos de energia e aumentos de taxas, bem como as saídas de capital. Se não aprendermos com o passado de juros altos, dívidas, inflação e um dólar mais desvalorizado, as coisas vão piorar. Não há economia no Sul que não esteja à beira de uma recessão. Mas se não tiver um mínimo sinal de autonomia regional e regulação estatal, uma nova década perdida está à espera ao virar da esquina.

Comentários

Postar um comentário

12